(令和7年度実施)定額減税補足給付金(不足額給付金)

ページ番号1011794 更新日 令和7年12月11日 印刷

定額減税補足給付金(不足額給付金)について

概要

令和6年度に実施した定額減税に伴う定額減税補足給付金(調整給付金)の給付額に不足が生じた方等に対し、不足額の給付金を給付します。

対象者は令和7年度個人住民税が犬山市で課税される方(原則として令和7年1月1日に犬山市に住民登録がある方)で次の不足額給付金(1)または不足額給付金(2)のどちらかの支給対象者に該当する方です。ただし、納税義務者本人の合計所得金額が1,805万円を超える方は対象外となります。

不足額給付金(1)

支給対象者

令和6年分所得税または令和6年度個人住民税所得割において定額減税しきれない額が生じた方。

※令和6年度に実施した調整給付金については、速やかに給付金を支給する観点から、令和5年の所得等を基に推計した「令和6年分推計所得税額」を用いて給付額を算定しています。そのため、年末調整や確定申告などにより「令和6年分所得税額」が確定したのちに「本来給付すべき額」と「調整給付金の額」との間で差額(給付額の不足)が生じた場合、この差額を不足額給付金として支給するものです。

※令和6年分の源泉徴収票等に控除外額の記載がある場合でも、当初調整給付金との間で差額が生じない方や、令和6年分所得税・令和6年度個人住民税所得割のどちらも定額減税がされていない方は不足額給付金(1)の対象外となります。

支給対象となりうる例

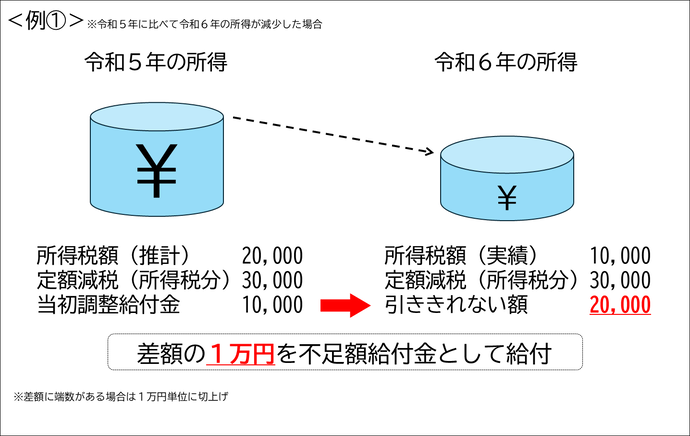

(1)令和5年所得より令和6年所得が減少したこと等により、令和6年分推計所得税額よりも令和6年分所得税額が少なくなった方

<解説>上記の例は、令和5年所得に基づく推計所得税額が2万円、所得税額分のみの定額減税可能額が3万円、調整給付金が1万円だった方が、令和6年所得が確定し、昨年から所得が減少したことで所得税額(実績)が1万円、所得税額分のみの定額減税可能額が3万円、引ききれない額が2万円となった場合です。このケースでは、調整給付金の1万円との差額である1万円が不足額給付として給付されます。

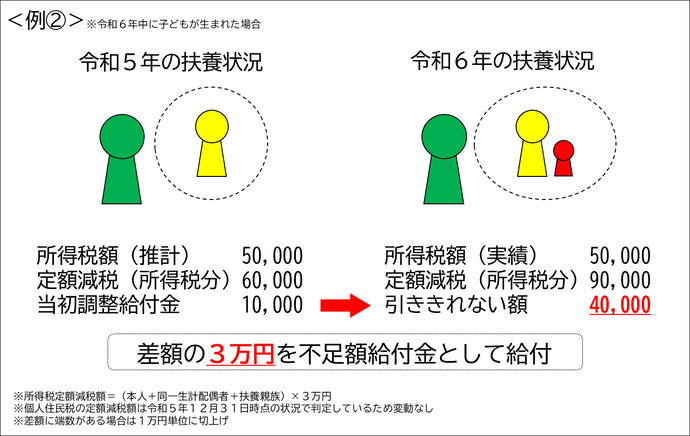

(2)子どもの出生等、扶養親族等が令和6年中に増加したことにより、所得税分の定額減税可能額が増加した方

<解説>上記の例は、令和5年の扶養状況は1人(妻)いたため、所得税分のみの定額減税額は6万円((本人+同一生計配偶者1人)×3万円)となっていたが、その後令和6年中に子どもが生まれ、扶養人数が1人増えたことで、所得税分のみの定額減税額が9万円((本人+同一生計配偶者1人+扶養親族1人)×3万円)となった場合です。このケースでは、令和5年所得に基づく推計所得税額が5万円、定額減税額が6万円、調整給付金が1万円に対して、令和6年の所得税額(実績)が5万円、定額減税可能額が9万円となったことで、引ききれない額が4万円となりますので、調整給付金1万円との差額の3万円が不足額給付として給付されます。

(注)個人住民税の定額減税額は令和5年12月31日の状況で判定するため、令和6年中に扶養親族数に変更があった場合でも、その税額は変動しません。

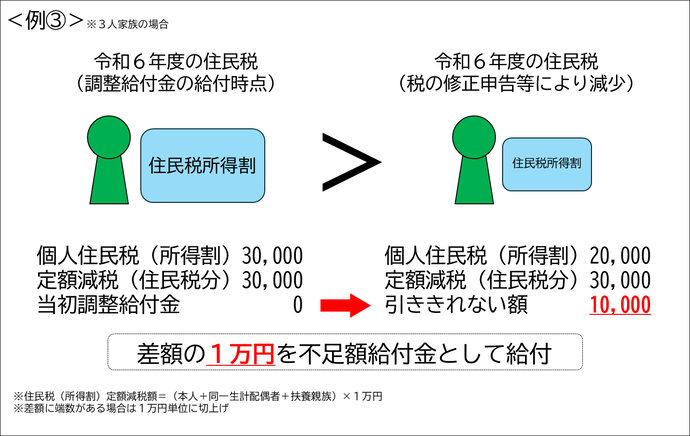

(3)当初調整給付金の算定後に税額修正が生じたことにより、令和6年度分個人住民税所得割額が減少し、不足額給付金で対応することとされた方

<解説>上記の例は、2人扶養している方が、令和6年度住民税の当初賦課決定時には個人住民税所得割額が3万円、個人住民税分のみの定額減税可能額が3万円のため、調整給付金は0円であったが、当初賦課決定後に税の修正申告を行ったことで、個人住民税所得割が2万円に減少した場合です。このケースでは、減少後の個人住民税所得割で不足額給付の算定を行うため、個人住民税所得割が2万円、個人住民税分の定額減税可能額が3万円、引ききれない額が1万円となり、調整給付金0円との差額の1万円が不足額給付として給付されます。

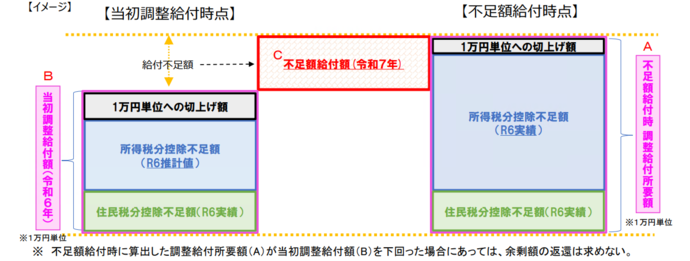

給付額

「本来給付すべき額」と、令和6年度に実施した「定額減税補足給付金(調整給付金)」との間で差額(不足)が生じた方に、不足する額を1万円単位で切り上げた額を不足額給付金として給付します。

不足額給付金(2)

支給対象者

次の要件をすべて満たす方が対象となります。

・令和6年分所得税および令和6年度個人住民税所得割ともに定額減税前税額がゼロの方(本人として定額減税の対象外であること)

・税制度上、「扶養親族」の対象とならない方(扶養親族としても定額減税の対象外であること)

・低所得世帯向け給付の対象世帯の世帯主・世帯員(注1)に該当していない方

(注1)ここでの「低所得世帯向け給付の対象世帯の世帯主・世帯員」とは、下記の給付金の対象となった世帯主・世帯員を指します。

令和5年度非課税世帯給付金(7万円)

令和5年度均等割のみ課税世帯給付金(10万円)

令和6年度新たに非課税世帯もしくは均等割のみ課税となった世帯への給付金(10万円)

支給対象となるうる例

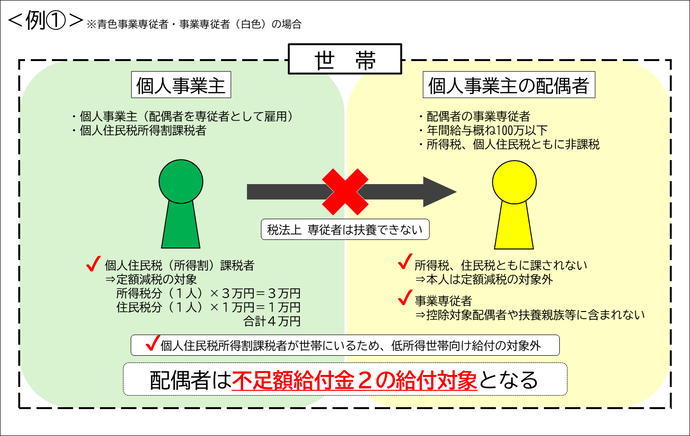

(1)課税世帯に属している事業専従者(青色・白色)の方

<解説>上記の例の場合、納税義務者である個人事業主の事業専従者(個人事業主の配偶者)であって、自身の給与収入がおおむね100万円以下(所得税、住民税が非課税)の方は、世帯内に課税者(個人事業主)がいることで低所得世帯向け給付金の対象にもならないため、不足額給付金(2)の対象となります。

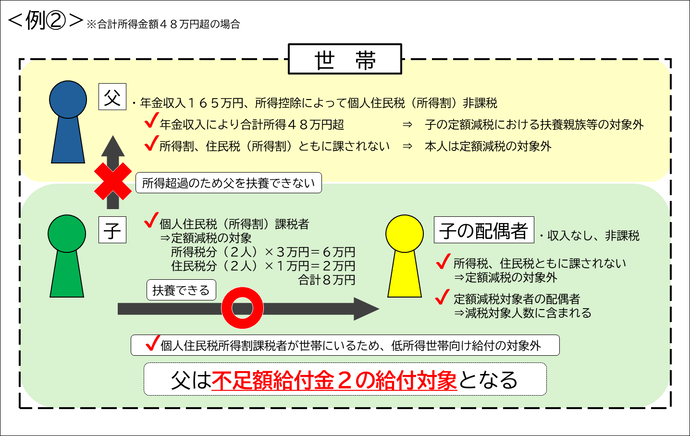

(2)課税世帯に属している「合計所得金額が48万円超」の方のうち、令和6年分所得税額及び令和6年度住民税所得割額がいずれもゼロの方

<解説>上記の例は、世帯内に父・子・子の配偶者がおり、父は合計所得金額48万円を超えますが、所得控除や本人(父)の状況により所得税・個人住民税(所得割)ともに非課税であり、本人及び子の扶養親族としても定額減税の対象とならない場合です。このケースでは、父は納税義務者(子)等と同居しているため低所得世帯向け給付金の対象にもならないため、父が不足額給付金(2)の対象となります。

給付額

原則4万円を給付します。ただし、令和6年1月1日時点で国外居住者であった場合は3万円となる等、一部例外があります。

手続きについて

※令和7年10月31日(金曜日)で給付金の受付は終了しました。

給付金の支給日

支給確認書が市に到着した日またはオンラインで手続きをした日から、概ね1か月を目途に順次振込をしています。

※手続き内容、書類等に不備があった場合、振込までにお時間をいただくことがあります。

※振込をもって決定通知に代えさせていただき、決定通知書はお送りしていませんので、通帳の記帳でご確認ください。

なお、入金名は「イヌヤマシフソクガクキュウフキン」です。

Q&A

Q1 私は不足額給付金の対象ですか

対象となる方に対しては、案内書類をお送りしています。

課税状況など、個人情報を含むお問い合わせについては、本人確認ができない関係上、お電話では対応できませんのであらかじめご了承ください。

Q2 源泉徴収票に「源泉徴収時所得税減税控除外額」に金額が書かれていますが、この金額が支給されますか

源泉徴収票に記載されている控除外額の金額がそのまま給付されるとは限りません。

すでに昨年度実施の調整給付金で定額減税しきれない額を支給されている、確定申告をされることによって所得税の額が源泉徴収票に記載の額と異なる、複数の所得がある、などといったケースがあります。

※源泉徴収票に控除外額の記載がある場合でも、以下の全ての条件に当てはまる場合は不足額給付金の対象とはなりません。

(1)源泉徴収時所得税減税控除済額が0円(定額減税前の令和6年分所得税額が0円)

(2)定額減税前の令和6年度住民税所得割の額が0円

(3)低所得者世帯向け給付(令和5年度非課税・均等割世帯給付、令和6年度非課税・均等割化給付など)の対象世帯の世帯主・世帯員、または調整給付金の対象者のいずれかに該当する

Q3 支給された給付金は課税の対象となりますか

「物価高騰対策給付金にかかる差押禁止等に関する法律施行規則」に基づき非課税です。また、差し押さえの対象にもなりません。

<注意>給付金を装った詐欺にご注意ください!

犬山市・県・国等が下記のことを行うことは絶対にありません。

・ATM(現金自動預払機)の操作をお願いすること

・給付金の受け取りにあたり、手数料の振込みを求めること

・クレジットカードや預金通帳をお預かりすること

・暗証番号を教えてほしいということ

各種給付金の給付を装う不審な訪問・電話にご注意ください。

このページに関するお問い合わせ

市民部 税務課 市民税担当

電話:0568-44-0314 犬山市役所 本庁舎1階